2022-03-07

近期,南下资金在不断抄底,持续流入了一些发展前景广阔的及有坚实基本面支撑的上市企业。

据笔者观察,有中国停车第一股之称的首程控股正是其中之一。

(图片来源:格隆汇官网)

无论是最近三个月的时间里,还是虎年开市伊始,南下资金(即港股通资金)总体上对首程控股保持着较为持续的净流入趋势,并在近期与公司股价形成了明显的“剪刀差”表现。

这种情况的出现,对于拥有丰富投资经验的“老司机”来说,是最熟悉不过。一般情况下,这并不会维持太久,南下资金增持和股价的“剪刀差”现象一旦出现,代表着股价变盘或发生转折的几率也在按日提升。

从公开信息来看,南下资金不但对首程控股青睐有加,公司自身也不断在二级市场回购股票。

据公告资料统计,年初至今首程控股已累计回购股份约590万股,自2月18日后频繁多次出现回购行为,笔者相信,这是一个值得关注的“信号”。

此前,首程公布董事会已批准公司回购股份计划,公司自2022年2月15日至2024年2月14日,为期两年,从公开市场以每股不超过2.75港元的价格,回购不超过价值3亿港元的公司股票。由此,可把近日所展开的回购理解为刚刚开始的阶段,公司实际上为此所准备的“弹药”是非常充足的。

(图片来源:富途证券行情系统)

值得一提的是,首程控股曾发布公告指因为近期完成重组,出售部分首钢资源权益而收到现金款项,据悉,交割的11.88%首钢资源股份换回现金14.4亿港币,加上公司业务稳健,财务及现金流状况良好,董事会决议宣派特别股息,合共2亿港元。

安信国际研报对此表示,首程控股派发的特别股息可反映出该公司的财务稳健,加上预计全年预计派发的7亿港元股息,2022年总股息分派或预计高达9亿港元。

若按照首程控股的最新收盘价计算,其潜在的股息率已超过9%,这一数据放在所有的港股通投资标的里进行比较,可发现也是排名靠前的,这可从侧面反映出公司股价目前被低估的深度。

截至最新日期,首程的PB仅为0.8倍,即为净资产账面价值基础上打了“八折”的优惠。

此外,笔者还要特别提醒,首程控股当前市值已非常接近“现金价值”。进一步坐实了公司被市场大幅低估的目前状况。

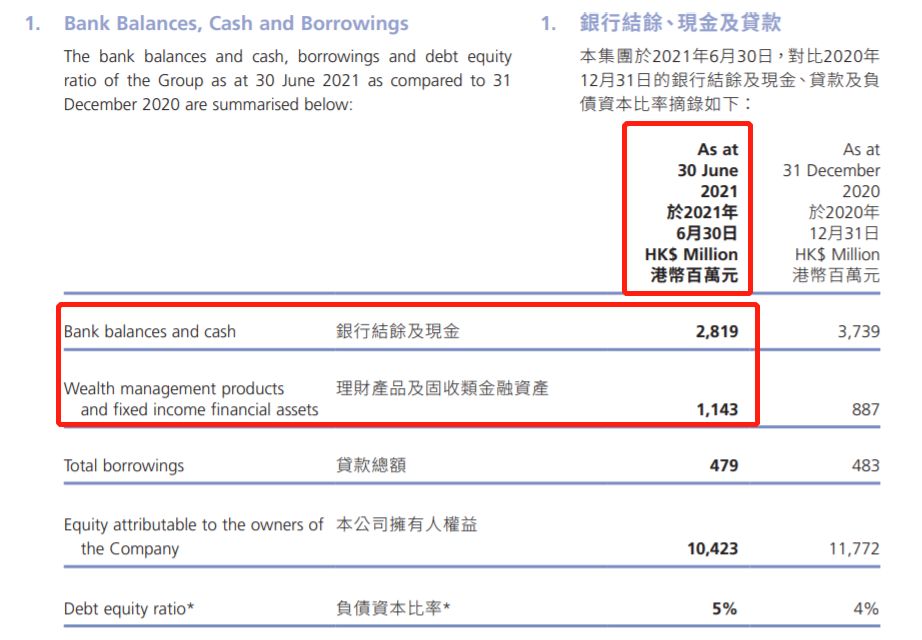

翻看公司2021的中期报告,在流动资产账目下的可立即“变现”的银行结余及现金、理财产品及固收类金融资产合计总额约为39.6亿港元,加上公司还持有约港股上市公司首钢资源(0639.HK)约17.1%的股份权益,按最新市场价值可折合约23亿港元,此两项按市价相加已接近65亿港元之巨,再考虑不久前宣布的成功交割11.88%首钢资源股份换回的现金约14.4亿港币,三部分合计总额已距离公司的最新市值较近,亦充分显示出其隐藏价值十足的特征。

(资料来源:2021中期报告)

从经营角度来看,首程控股于2018年坚定业务转型,率先布局城市停车领域,积极参与政府”新基建”建设,同时也面向各级城市政府提供城市静态交通数字化治理建设服务。目前首程控股已服务包括京津冀、大湾区、长三角及成渝等区域的多个城市不同业态的近百座停车场项目。

据公开资料介绍,首程控股已成为全国交通枢纽停车项目的引领者,于机场停车这一细分领域的运营能力获得市场的广泛认可。目前公司运营9个机场项目,已实现了北京和上海机场停车资源全覆盖,还中标了郑州新郑国际机场、宁波栎社国际机场、和云南昭通机场、张家口机场等多个机场停车场项目。

除此之外,公司还获取了多个城市路侧项目,河北保定市、天津中北镇、北京顺义和大兴区等。首程控股智慧停车场项目也为江苏省开创了以PPP模式推进停车场建设的历史先河,公司还与南京市建邺区、鼓楼区、秦淮区合作,利用零散地块和部分地下空间,整合资源建成停车场建设项目,从而为周边居民提供一个增量的停车位供给。当前,公司系统服务也开始实现外拓,21年底成功中标甘肃白银城市智慧停车建设项目。

值得留意的一点,公司的停车管理业务,自其在2020年跨过盈亏平衡点以及达到相当管理车位(数量)规模门槛后,等待首程的将会是更为广阔的空间。银河证券发布的研报指出,预期首程每年新增车位的目标或为10-15万个,结合起公司曾提出的长期发展目标——争取到首程战略转型十年之际,让管理车位规模突破100万个(首程控股有机会率先成为国内首家冲刺管理车位规模超过百万的上市企业)。

按照简单的现金流折现(DCF)模型来进行模拟测试,笔者估算,公司所管理的单个车位在一般合约期内所拥有的净现值或不低于3万元的估值,也就是说,该公司的停车管理业务每年预期“增值”的幅度至少为30-45亿港元。笔者认为这样的估算思路或许也会大大低估了该公司在数字经济时代整合和挖掘停车资产业务的变现能力,在百万个中长期管理车位目标指导下,首程停车业务板块的价值,预期还存在较大的增长空间。

在基金管理方面,公司也积极逐步投入REITs 投资,持续探索深化在基建设施管理产业中的投资这一重要环节,与停车出行这一业务板块形成协同,并日渐突显出公司在停车出行业务上的布局及基金管理规模上升的趋势。

总结来看,基本面优质,财务表现稳健的,以及接近“现金价值”正被深度低估的首程控股,其有望在本轮行情调整结束、风险得到释放之后率先迎来反弹的机会,这一转折的时点或许正离我们越来越近。

04-21

04-21

04-21

04-21

04-21

04-21

04-21

04-21

04-21

04-21